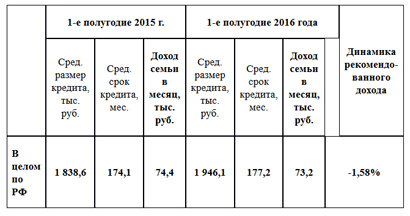

В 1 полугодии 2016 года размер рассчитанного Национальным бюро кредитных историй (НБКИ) рекомендованного семейного дохода для обслуживания ипотечного кредита в среднем по РФ составил 73,2 тыс. руб., снизившись на 1,6% по сравнению аналогичным периодом 2015 года. Иными словами, в настоящее время российскому заемщику (его семье) требуется меньше доходов для обслуживания среднего ипотечного кредита, чем годом ранее.

Показатель рекомендованного семейного дохода является индикатором доступности ипотечного кредитования и фиксирует предельное отношение ежемесячных платежей по ипотеке к ежемесячным доходам семьи (домохозяйства) на уровне 1/3. В этом случае, по мнению НБКИ, обслуживание ипотеки является для заемщика относительно «комфортным», а риск дефолта представляется минимальным.

Таблица 1. Динамика рекомендованного семейного дохода российского заемщика в 2015-2016 гг.*

Везде по-разному

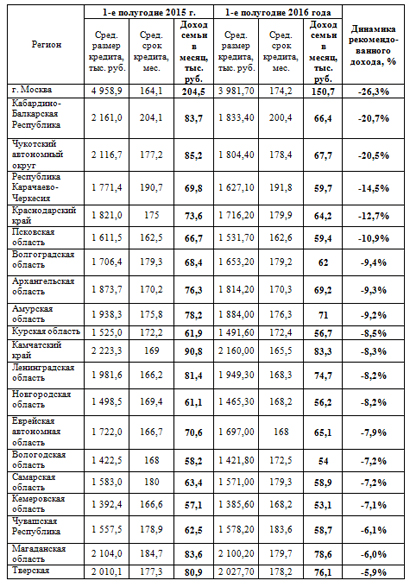

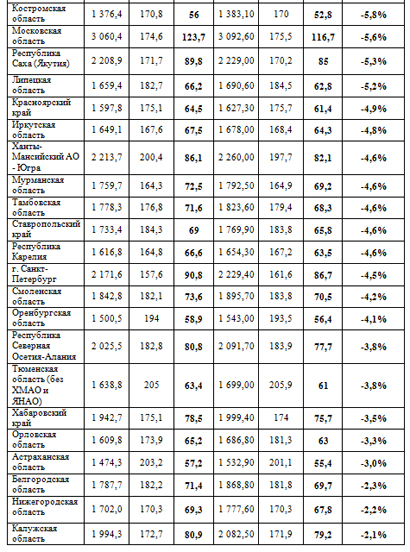

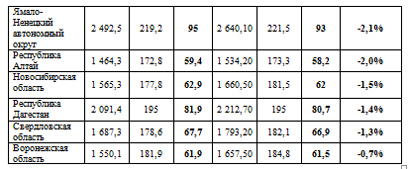

Вместе с тем, ситуация с доступностью ипотеки в различных регионах страны отличается неоднородностью. Так, снижение рекомендованного семейного дохода отмечено почти в 50 субъектах федерации. Наибольшую динамику снижения данного индикатора (и, соответственно, большую доступность ипотеки) демонстрируют Москва (-26,3%), Кабардино-Балкария (-20,7%) и Чукотский АО (20,5%) (Таблица 2). В свою очередь, наивысший рост рекомендованного семейного дохода (снижения доступности ипотеки для населения) зафиксирован в Татарстане (+42,1%), Республике Коми (+33,4%) и Челябинской области (+29,3%) (Таблица 2).

«От того, насколько ответственно подойдет заемщик в оценке своих возможностей при принятии решения о получении кредита, зависит качество жизни его семьи в течение довольно продолжительного периода времени, - говорит генеральный директор НБКИ Александр Викулин. – Заемщикам следует помнить, что получение ипотеки – это принятие на себя многолетних финансовых обязательств, в течение которых всей семье придется отдавать за обслуживание кредита и погашение основного долга существенную часть своих доходов. Крайне важно планировать свои финансы таким образом, чтобы выплаты по кредиту были по возможности «комфортными», а остаток средств позволял членам домохозяйства поддерживать привычный для них уровень жизни».

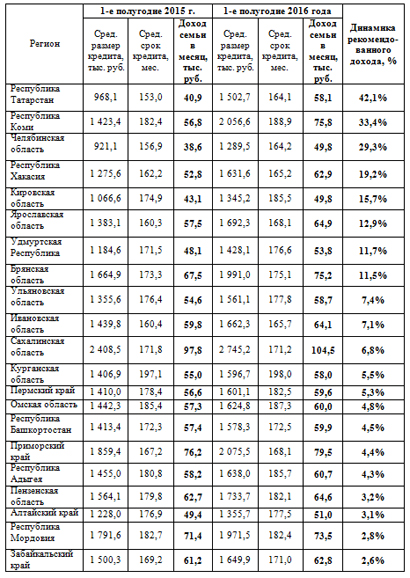

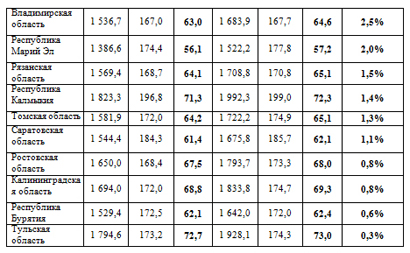

Таблица 2. Регионы РФ с наибольшей динамикой снижения рекомендованного семейного дохода заемщиков (наилучшей динамикой доступности ипотеки) в регионах РФ в 2015-2016 гг.*

Таблица 3. Регионы РФ с наибольшей динамикой роста рекомендованного семейного дохода заемщиков (наихудшей динамикой доступности ипотеки) в регионах РФ в 2015-2016 гг.*

*-в таблицах использованы данные 3700 кредиторов, передающих сведения в НБКИ. Доход семьи в месяц рассчитан как умноженный на три размер ежемесячного периодического платежа для аннуитета на основе постоянства сумм платежей и постоянной процентной ставки по кредиту. Для расчета платежа был использованы средневзвешенные ставки по ипотечным кредитам, выданным в рублях РФ по данным Банка России.