Объем предложения на первичном рынке массового сегмента Старой Москвы за квартал вырос на 8,8%, за год – на 6,9%. Средневзвешенная цена кв. метра квартир и апартаментов составила 328 561 руб. за кв. метр (-4,2% за квартал, +4% за год). Заключено 5,6 тыс. сделок по ДДУ (-38% за квартал, -51,2% за год). Такие данные «Стройгазете» предоставили в компании «Метриум».

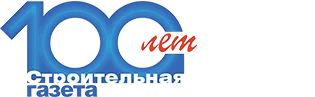

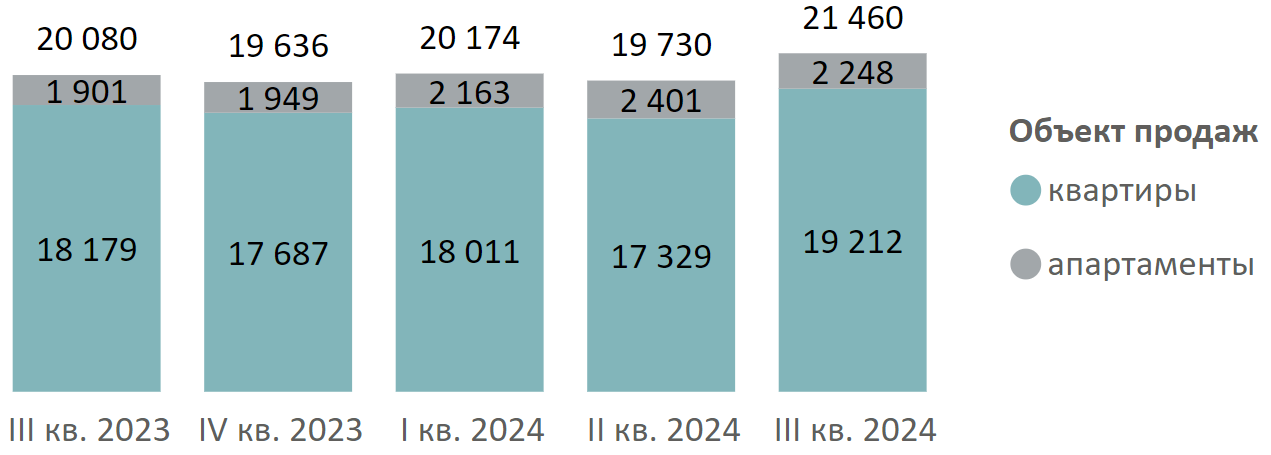

На рынке новостроек массового сегмента в пределах Старой Москвы по итогам III квартала 2024 года, по данным «Метриум», в реализации находилось 100 проектов, где предлагалось 21,46 тыс. лотов, из которых 19,2 тыс. – квартиры и 2,2 тыс. – апартаменты. Объем предложения за квартал вырос на 8,8%, за полугодие на 6,3%, год к году прирост составил 6,9%.

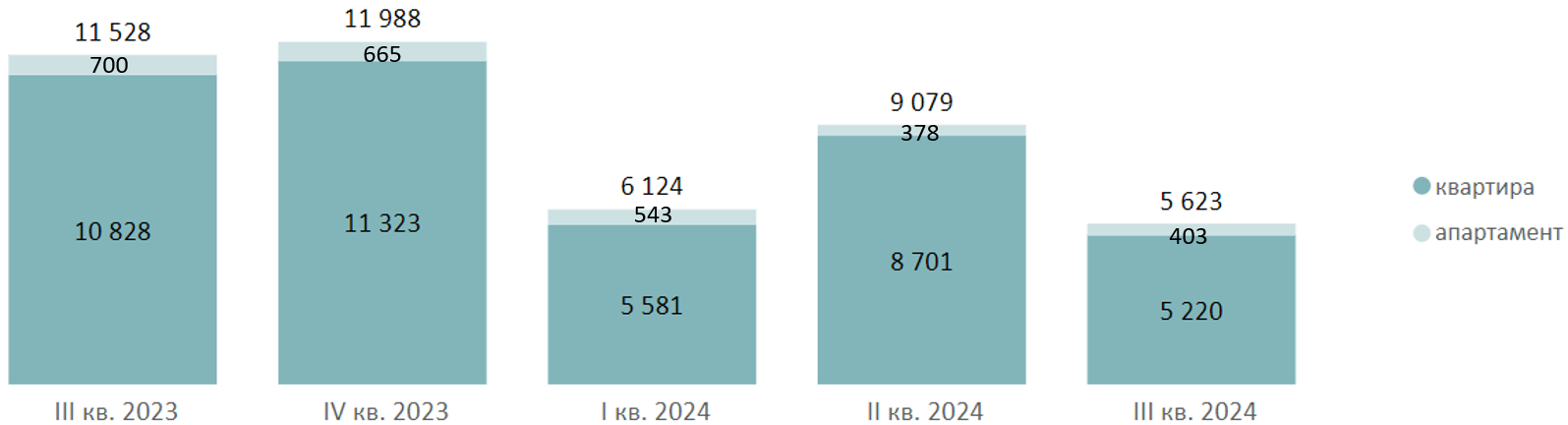

Динамика объема предложения на первичном рынке массового сегмента по кварталам, шт.

Источник: Метриум

В III квартале 2024 года стартовало три проекта массового сегмента, в двух проектах реализуются квартиры, в одном – апартаменты.

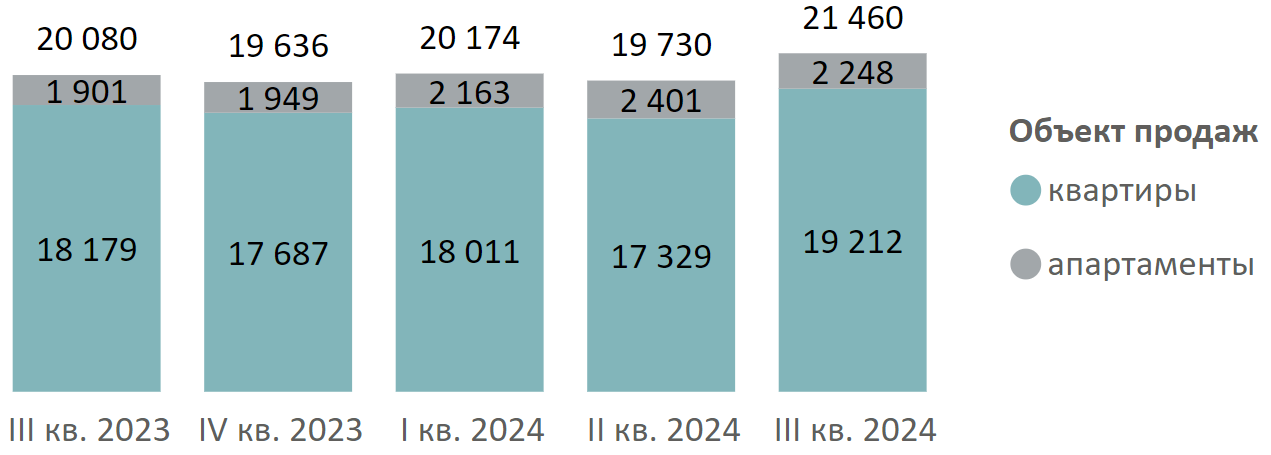

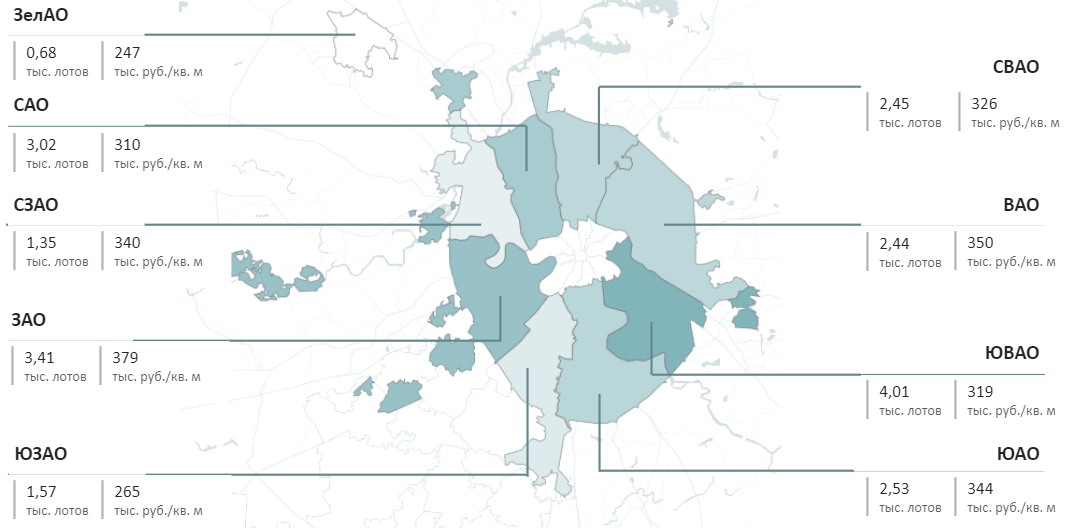

Максимальный рост объема предложения за квартал отмечен в ЗелАО (0,68 тыс. лотов, +47%). Прирост обусловлен стартом новых корпусов в проекте «Зеленый парк». Также за квартал значительно вырос объем предложения в САО (3 тыс. лотов, +14% за квартал) и ВАО (2,4 тыс. лотов, +14% за квартал).

Структура предложения квартир и апартаментов массового сегмента по округам Москвы, количество лотов и средневзвешенная цена, руб. за кв. метр

Источник: Метриум

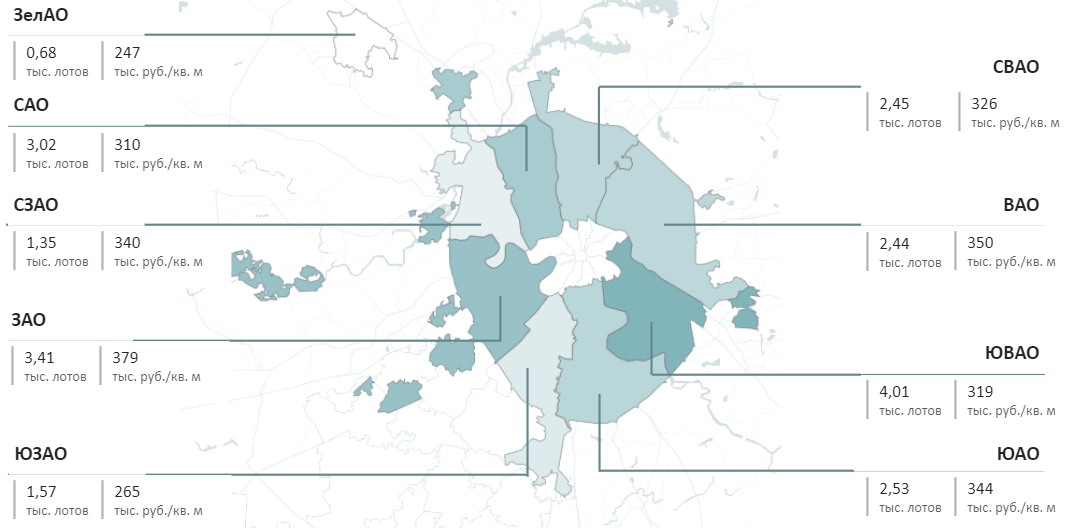

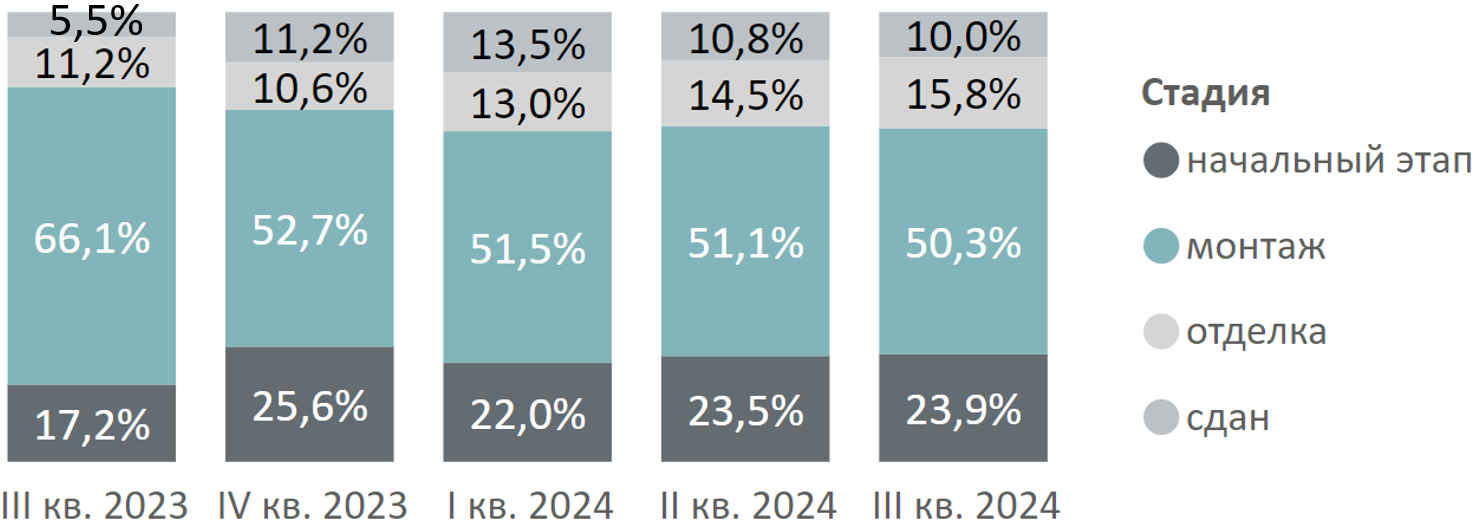

В распределении предложения по стадии строительной готовности не произошло значительных изменений. Наибольшая доля предложения находится на этапе монтажа этажей (50,3%, -0,8 п.п. за квартал, -15,8 п.п. за год). Данный показатель является минимальным за рассматриваемый период, так как за последний год наблюдался дефицит стартов новых проектов в массовом сегменте.

Структура предложения массового сегмента по стадии строительной готовности, количество лотов

Источник: Метриум

За квартал увеличилась доля студий (23,1%, +0,7 п.п. за квартал) и двуспальных лотов (30,1%, +0,5 п.п.), а доля однокомнатных (37,6%, -0,6 п.п.) и трех-спальных форматов (8,9%, -0,4 п.п.) сократилась. Динамика во многом обусловлена структурой предложения в стартовавших в III квартале корпусах.

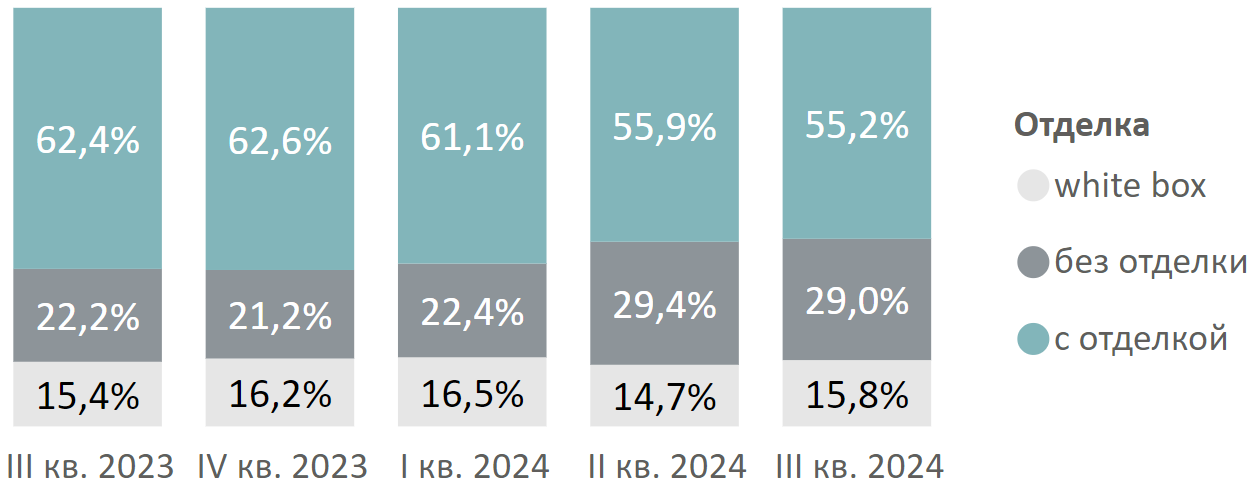

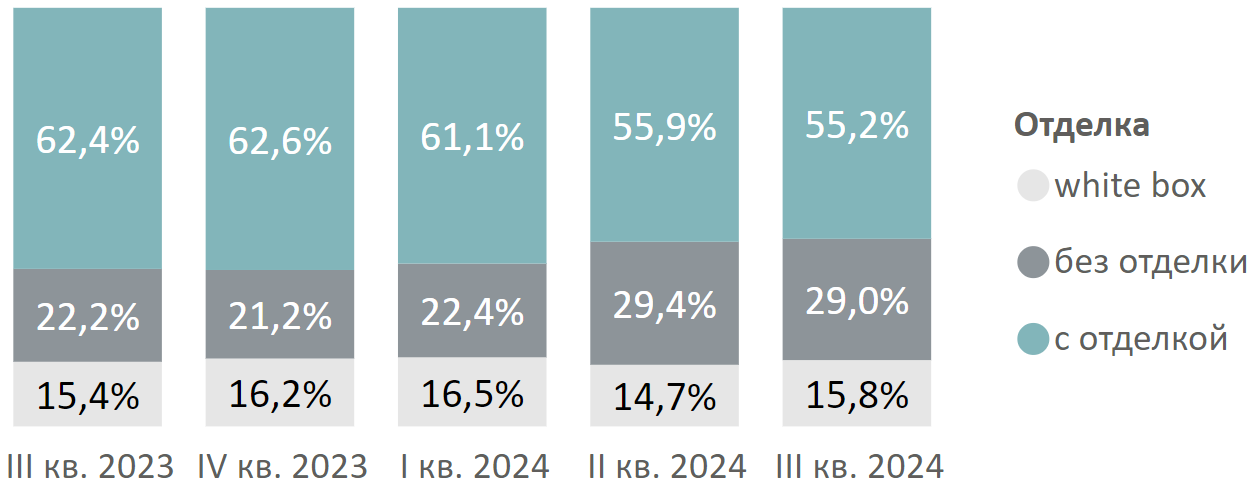

В распределении по типу отделки не произошло значительных изменений. За квартал выросла доля предложения с отделкой white box (15,8%; +1,1 п.п. за квартал), с чистовой отделкой представлено 55,2% квартир и апартаментов (55,2%, -0,7 п.п. за квартал, -7,2 п.п. за год, без отделки предлагается 29% лотов (-0,4 п.п. за квартал).

Структура предложения по типу отделки, количество лотов

Источник: Метриум

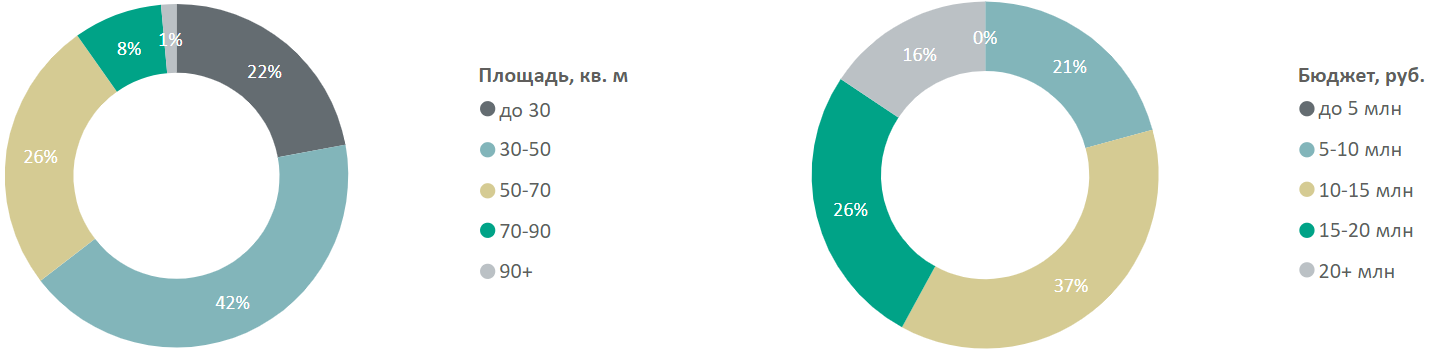

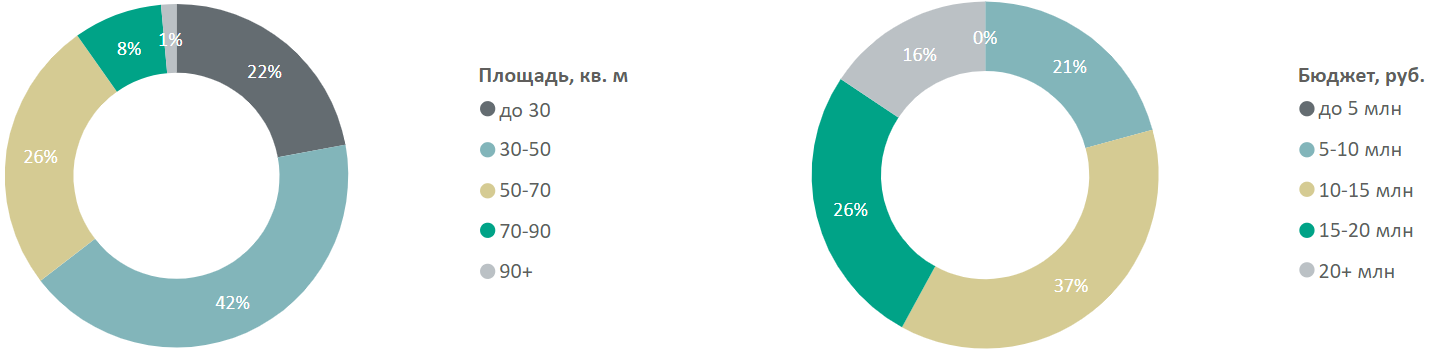

За счет скидок от застройщиков в III кв. 2024 года увеличилась доля предложения в диапазоне цены до 10 млн рублей (21%, +5 п.п. за квартал).

Распределение предложений на первичном рынке недвижимости массового сегмента по площадям и бюджетам, количество лотов

Источник: Метриум

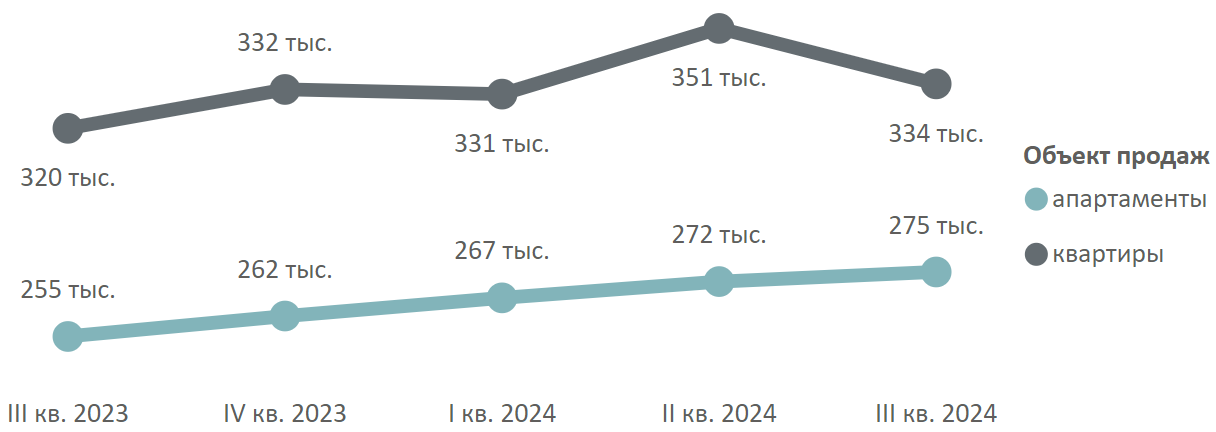

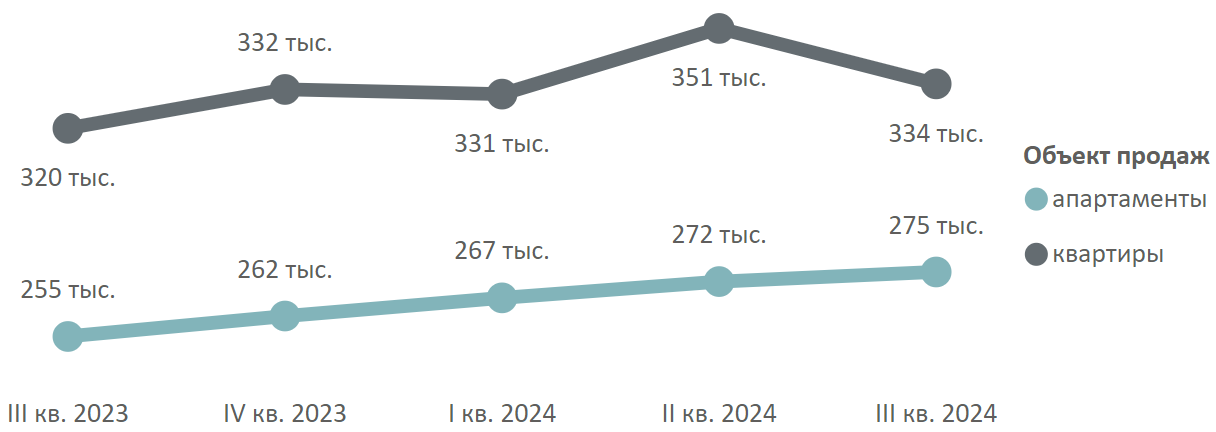

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра квартир и апартаментов по итогам III квартала 2024 года составила 328 561 руб. за кв. м (-4,2% за квартал, +0,8% к началу года, +4% за год). Средневзвешенная цена квартир составила 333 910 руб. за кв. м (-4,9% за квартал, +0,5% к началу года, +4% за год), апартаментов – 275 260 (+1,1% за квартал, +5,2% к началу года, +8% за год). Средняя медианная цена кв. метра квартир и апартаментов по итогам III квартала упала на 4,4% и составила 331 041 рублей.

Средневзвешенная цена предложения массового сегмента по кварталам, руб. за кв. метр

Источник: Метриум

За квартал средневзвешенная цена кв. метр сократилась во всех округах, а наиболее значительное снижение цен произошло в СВАО (326 тыс. руб., -8%) и ЮВАО (319 тыс. руб., -7%). Динамика цен в СВАО обусловлена скидками от девелопера «ПИК», так как доля предложения от застройщика в округе составляет 80%. В ЮВАО цена упала за счет скидок от «ПИК» и Level Group.

Рейтинг самых доступных апартаментов в сентябре 2024 года:

– Wellbe: апартамент площадью 19,4 кв. м. за 4,8 млн руб.;

– Citimix: апартамент площадью 20,7 кв. м. за 5,2 млн руб.;

– «Пятницкое 58»: апартамент площадью 20,2 кв. м. за 5,5 млн руб.

Рейтинг самых доступных квартир в сентябре 2024 года:

– «Зеленый Парк»: квартира площадью 19,9 кв. м. за 5,3 млн руб.;

– «Алтуфьевское 53»: квартира площадью 20,5 кв. м. за 5,6 млн руб.;

– «Никольские Луга»: квартира площадью 19,1 кв. м. за 5,7 млн руб.

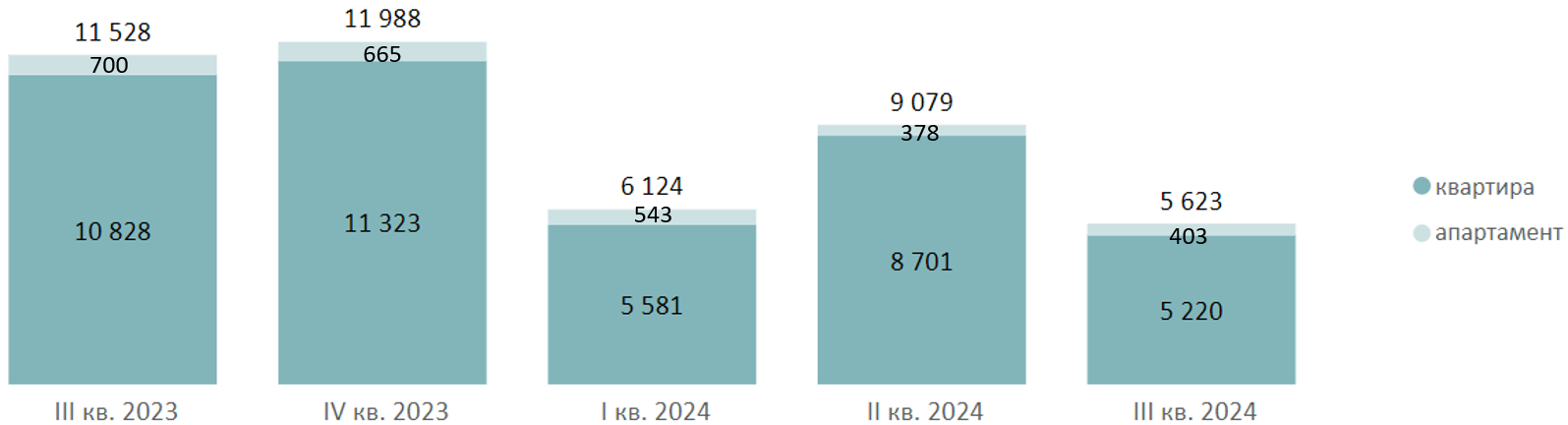

В III квартале 2024 года было заключено 5,6 тыс. сделок по ДДУ (-38% за квартал, -51,2% за год). Однако за последний месяц в сентябре был отмечен рост объема сделок – 2,06 тыс. ДДУ, что на 21,5% больше, чем в августе и на 56,2% меньше, чем в сентябре 2023 года.

Количество сделок по ДДУ на первичном рынке массового сегмента по кварталам, шт.

Источник: Метриум

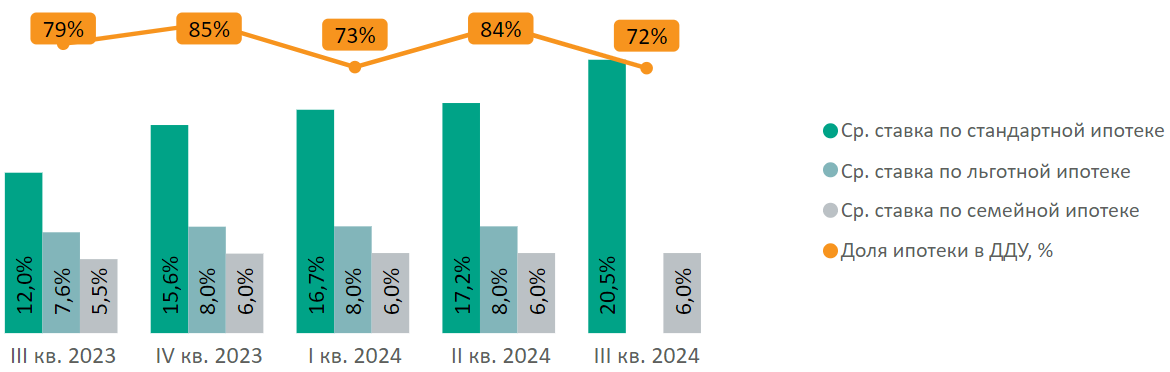

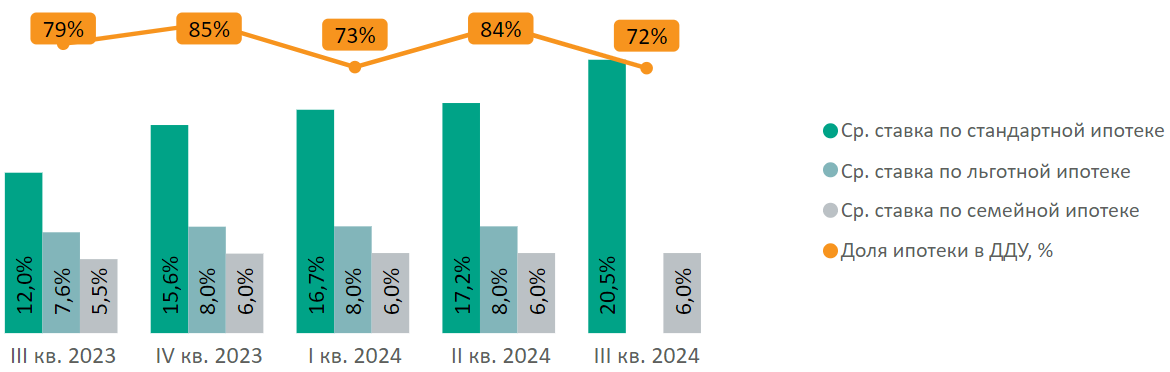

За III квартал 2024 года доля ипотечных сделок на рынке новостроек массового сегмента упала на 12 п.п. и составила 72%. Средняя ставка по рыночной ипотеке в III квартале составила 20,5%, а в последних числах сентября достигла 22%.

Доля ипотеки в сделках по ДДУ на первичном рынке недвижимости массового сегмента по кварталам в зависимости от средних ставок по ипотеке, предлагаемых банками

Источник: Метриум, Дом.рф

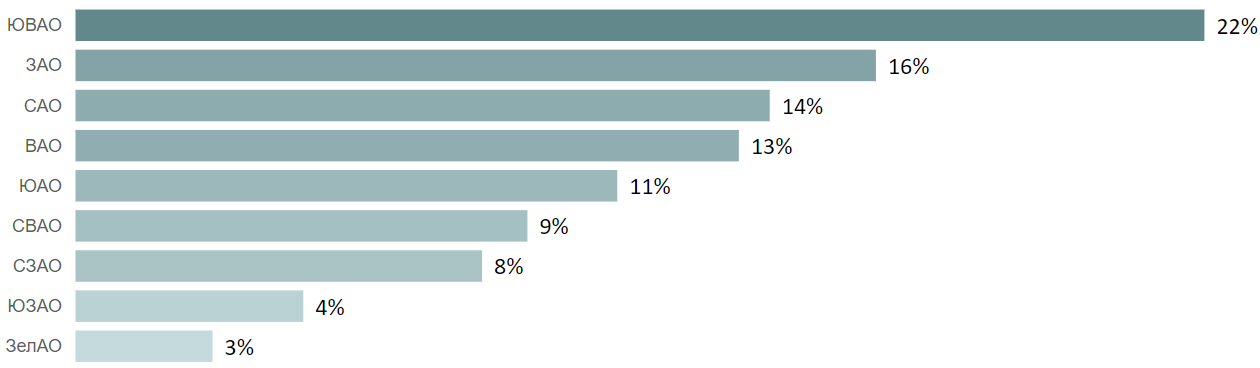

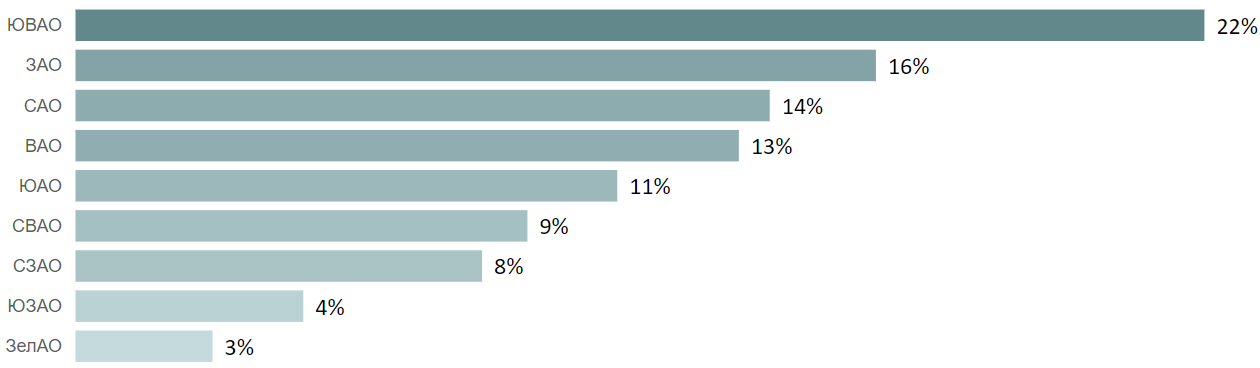

В III квартале на ЮВАО приходилась максимальная доля сделок (22%, +1 п.п. за квартал), на втором месте по числу сделок находится ЗАО (16%, +2 п.п. за квартал), на третьем – САО (14%, -2 п.п. за квартал). В ЮВАО по объему спроса за счет скидочной активности девелопера лидируют Level Южнопортовая (318 ДДУ) и Level Нижегородская (247 ДДУ).

Распределение сделок по ДДУ в III квартале 2024 года на первичном рынке недвижимости массового сегмента по округам

Источник: Метриум

Основные тенденции

С окончанием действия программы ипотеки с господдержкой уровень спроса в III квартале 2024 года просел до минимального уровня начиная со II квартала 2020 года (5,6 тыс. ДДУ, -38% за квартал), а объем предложения за квартал вырос на 8,8%.

Минимальное число сделок было отмечено в августе (1,7 тыс. ДДУ). В сентябре число сделок относительно августа выросло на 21,5% (2,06 тыс. ДДУ). Положительная динамика спроса в сентябре обусловлена:

• скидками и различными программами от застройщиков, адаптировавшихся под новые условия рынка;

• началом делового сезона, когда множество потенциальных покупателей начинают решать отложенные жилищные вопросы;

• ажиотажем вокруг истекающих бюджетных лимитов в банках на семейную ипотеку, а также из-за появившейся информации об ужесточении условий программы семейной ипотеки.

«В III квартале лидерами по числу сделок стали проекты, в которых представлено множество инструментов стимулирования спроса, включая скидки и беспроцентные рассрочки, – отмечает Руслан Сырцов, управляющий директор компании «Метриум». – Также спрос в июле-сентябре поддерживала семейная ипотека. В связи с рисками ужесточения условий по этой программе клиенты не откладывали покупку, а банки в свою очередь стали более требовательными к заемщикам. Вероятно, в IV квартале 2024 года спрос на массовое жилье сократится еще сильнее вследствие исчерпания лимитов по семейной ипотеке».

На рынке новостроек массового сегмента в пределах Старой Москвы по итогам III квартала 2024 года, по данным «Метриум», в реализации находилось 100 проектов, где предлагалось 21,46 тыс. лотов, из которых 19,2 тыс. – квартиры и 2,2 тыс. – апартаменты. Объем предложения за квартал вырос на 8,8%, за полугодие на 6,3%, год к году прирост составил 6,9%.

Динамика объема предложения на первичном рынке массового сегмента по кварталам, шт.

Источник: Метриум

В III квартале 2024 года стартовало три проекта массового сегмента, в двух проектах реализуются квартиры, в одном – апартаменты.

Максимальный рост объема предложения за квартал отмечен в ЗелАО (0,68 тыс. лотов, +47%). Прирост обусловлен стартом новых корпусов в проекте «Зеленый парк». Также за квартал значительно вырос объем предложения в САО (3 тыс. лотов, +14% за квартал) и ВАО (2,4 тыс. лотов, +14% за квартал).

Структура предложения квартир и апартаментов массового сегмента по округам Москвы, количество лотов и средневзвешенная цена, руб. за кв. метр

Источник: Метриум

В распределении предложения по стадии строительной готовности не произошло значительных изменений. Наибольшая доля предложения находится на этапе монтажа этажей (50,3%, -0,8 п.п. за квартал, -15,8 п.п. за год). Данный показатель является минимальным за рассматриваемый период, так как за последний год наблюдался дефицит стартов новых проектов в массовом сегменте.

Структура предложения массового сегмента по стадии строительной готовности, количество лотов

Источник: Метриум

За квартал увеличилась доля студий (23,1%, +0,7 п.п. за квартал) и двуспальных лотов (30,1%, +0,5 п.п.), а доля однокомнатных (37,6%, -0,6 п.п.) и трех-спальных форматов (8,9%, -0,4 п.п.) сократилась. Динамика во многом обусловлена структурой предложения в стартовавших в III квартале корпусах.

В распределении по типу отделки не произошло значительных изменений. За квартал выросла доля предложения с отделкой white box (15,8%; +1,1 п.п. за квартал), с чистовой отделкой представлено 55,2% квартир и апартаментов (55,2%, -0,7 п.п. за квартал, -7,2 п.п. за год, без отделки предлагается 29% лотов (-0,4 п.п. за квартал).

Структура предложения по типу отделки, количество лотов

Источник: Метриум

За счет скидок от застройщиков в III кв. 2024 года увеличилась доля предложения в диапазоне цены до 10 млн рублей (21%, +5 п.п. за квартал).

Распределение предложений на первичном рынке недвижимости массового сегмента по площадям и бюджетам, количество лотов

Источник: Метриум

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра квартир и апартаментов по итогам III квартала 2024 года составила 328 561 руб. за кв. м (-4,2% за квартал, +0,8% к началу года, +4% за год). Средневзвешенная цена квартир составила 333 910 руб. за кв. м (-4,9% за квартал, +0,5% к началу года, +4% за год), апартаментов – 275 260 (+1,1% за квартал, +5,2% к началу года, +8% за год). Средняя медианная цена кв. метра квартир и апартаментов по итогам III квартала упала на 4,4% и составила 331 041 рублей.

Средневзвешенная цена предложения массового сегмента по кварталам, руб. за кв. метр

Источник: Метриум

За квартал средневзвешенная цена кв. метр сократилась во всех округах, а наиболее значительное снижение цен произошло в СВАО (326 тыс. руб., -8%) и ЮВАО (319 тыс. руб., -7%). Динамика цен в СВАО обусловлена скидками от девелопера «ПИК», так как доля предложения от застройщика в округе составляет 80%. В ЮВАО цена упала за счет скидок от «ПИК» и Level Group.

Рейтинг самых доступных апартаментов в сентябре 2024 года:

– Wellbe: апартамент площадью 19,4 кв. м. за 4,8 млн руб.;

– Citimix: апартамент площадью 20,7 кв. м. за 5,2 млн руб.;

– «Пятницкое 58»: апартамент площадью 20,2 кв. м. за 5,5 млн руб.

Рейтинг самых доступных квартир в сентябре 2024 года:

– «Зеленый Парк»: квартира площадью 19,9 кв. м. за 5,3 млн руб.;

– «Алтуфьевское 53»: квартира площадью 20,5 кв. м. за 5,6 млн руб.;

– «Никольские Луга»: квартира площадью 19,1 кв. м. за 5,7 млн руб.

В III квартале 2024 года было заключено 5,6 тыс. сделок по ДДУ (-38% за квартал, -51,2% за год). Однако за последний месяц в сентябре был отмечен рост объема сделок – 2,06 тыс. ДДУ, что на 21,5% больше, чем в августе и на 56,2% меньше, чем в сентябре 2023 года.

Количество сделок по ДДУ на первичном рынке массового сегмента по кварталам, шт.

Источник: Метриум

За III квартал 2024 года доля ипотечных сделок на рынке новостроек массового сегмента упала на 12 п.п. и составила 72%. Средняя ставка по рыночной ипотеке в III квартале составила 20,5%, а в последних числах сентября достигла 22%.

Доля ипотеки в сделках по ДДУ на первичном рынке недвижимости массового сегмента по кварталам в зависимости от средних ставок по ипотеке, предлагаемых банками

Источник: Метриум, Дом.рф

В III квартале на ЮВАО приходилась максимальная доля сделок (22%, +1 п.п. за квартал), на втором месте по числу сделок находится ЗАО (16%, +2 п.п. за квартал), на третьем – САО (14%, -2 п.п. за квартал). В ЮВАО по объему спроса за счет скидочной активности девелопера лидируют Level Южнопортовая (318 ДДУ) и Level Нижегородская (247 ДДУ).

Распределение сделок по ДДУ в III квартале 2024 года на первичном рынке недвижимости массового сегмента по округам

Источник: Метриум

Основные тенденции

С окончанием действия программы ипотеки с господдержкой уровень спроса в III квартале 2024 года просел до минимального уровня начиная со II квартала 2020 года (5,6 тыс. ДДУ, -38% за квартал), а объем предложения за квартал вырос на 8,8%.

Минимальное число сделок было отмечено в августе (1,7 тыс. ДДУ). В сентябре число сделок относительно августа выросло на 21,5% (2,06 тыс. ДДУ). Положительная динамика спроса в сентябре обусловлена:

• скидками и различными программами от застройщиков, адаптировавшихся под новые условия рынка;

• началом делового сезона, когда множество потенциальных покупателей начинают решать отложенные жилищные вопросы;

• ажиотажем вокруг истекающих бюджетных лимитов в банках на семейную ипотеку, а также из-за появившейся информации об ужесточении условий программы семейной ипотеки.

«В III квартале лидерами по числу сделок стали проекты, в которых представлено множество инструментов стимулирования спроса, включая скидки и беспроцентные рассрочки, – отмечает Руслан Сырцов, управляющий директор компании «Метриум». – Также спрос в июле-сентябре поддерживала семейная ипотека. В связи с рисками ужесточения условий по этой программе клиенты не откладывали покупку, а банки в свою очередь стали более требовательными к заемщикам. Вероятно, в IV квартале 2024 года спрос на массовое жилье сократится еще сильнее вследствие исчерпания лимитов по семейной ипотеке».

Авторы: СГ-Онлайн

Теги: