По оценке аналитиков компании JLL, в 2016 году рынок торговых центров Москвы увеличился на 455,5 тыс. кв. метров. В результате общий объем рынка превысил 5 млн кв. метров, а обеспеченность российской столицы торговыми центрами возросла до 407 кв. метров на 1000 человек.

В 4-м квартале 2016 года объем ввода снизился вдвое по сравнению с аналогичным периодом предыдущего года – до 85,3 тыс. кв. м. На рынок вышли ТРЦ «Бутово Молл» (54,9 тыс. кв. м), ТГК «Киевский» (20 тыс. кв. м), 3-я очередь Vnukovo Outlet Village (5,9 тыс. кв. м) и 2-я очередь Fashion House Outlet Centre (4,5 тыс. кв. м). В целом за год объем новых площадей снизился на 16%.

Эксперты JLL ожидают дальнейшего сокращения нового предложения на рынке торговых центров Москвы в 2017 году. К выходу в нынешнем году заявлены 277 тыс. кв. м новых качественных центров, что на 39% уступит результату 2016 года и станет минимальным показателем за четыре года. Среди крупнейших заявленных объектов - «Vegas Кунцево» (113,4 тыс. кв. м), проект компании «ЭНКА ТЦ» на Каширском шоссе (71 тыс. кв. м), «Видное парк» (27,5 тыс. кв. м).

По данным компании JLL, в 4-м квартале 2016 года доля свободных площадей в торговых центрах Москвы уменьшилась с 8,5% до 7,5%. Динамика среднерыночного показателя обусловлена в первую очередь существенным снижением объема вакантных помещений в ряде торговых центров, введенных за последние три года и улучшивших свои показатели, в частности, посещаемость и обороты. На фоне снижения объема ввода и повышения активности арендаторов аналитики JLL ожидают дальнейшего сокращения доли свободных площадей до 7% к концу 2017 года.

«Сегодня мы наблюдаем значительную дифференциацию объектов на рынке торговой недвижимости, - комментирует Екатерина Земская, Региональный директор и руководитель департамента торговых площадей компании JLL. – Если в период 2014-2015 годов даже в успешных, “праймовых” объектах появился значительный объем вакантных помещений, то за 2016 год доля свободных площадей в наиболее качественных торговых центрах, характеризующихся сильным пулом арендаторов и профессиональной командой, сократилась до минимальных значений и не превышает 1-2%. Важно отметить, что данная динамика была характерна не только для давно работающих торговых центров, но и для недавно открытых объектов».

«В 2016 году, особенно во 2-й половине, мы наблюдали оживление активности на московском рынке ритейла. Большинство профессиональных операторов, которые в последние пару лет занимались оптимизацией и реструктуризацией сетей, утвердили план дальнейших действий и возобновили развитие, - отмечает Полина Жилкина, Директор по России и СНГ, руководитель направления ритейл консалтинга компании JLL. – При условии дальнейшей стабилизации экономической ситуации и постепенного заполнения вакантных площадей в качественных торговых центрах мы будем наблюдать увеличение активности и со стороны девелоперов, ранее приостановивших новые проекты на рынке торговой недвижимости».

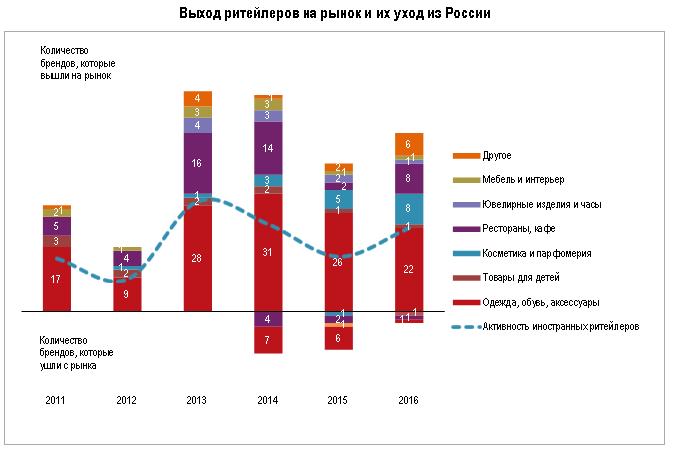

По оценке аналитиков JLL, за 2016 год на российский рынок вышло 47 иностранных ритейлеров против 39 в 2015 году. Среди наиболее ярких и известных новых открытий можно назвать американский бренд нижнего белья Victoria’s Secret, мексиканский развлекательный парк KidZania, американский бренд косметики Urban Decay, культовое французское кафе Ladurée, английский бренд одежды Superdry. Наиболее активными традиционно были fashion ритейлеры, которые сформировали почти половину дебютов.

В то же время три иностранных бренда покинули российский рынок: американская марка нижнего белья La Senza, американская кофейня Magnolia Bakery и итальянский бренд детской одежды Prenatal Milano.

«На фоне общего роста активности важно отметить, что многие новые ритейлеры открыли по несколько магазинов за 2016 год, тогда как в 2014-2015 годах большинство новичков открывали не более одного, - комментирует Мария Шпакова, старший аналитик рынка торговых площадей компании JLL. – Лидером по количеству точек в Москве среди дебютантов 2016 года стали итальянский бренд косметики KIKO Milano, открывший 14 магазинов, итальянская марка одежды Armani Exchange (восемь магазинов) и американский бренд аксессуаров Claire’s (семь магазинов)».

Ставки аренды в торговых центрах оставались неизменными на протяжении всего года: максимальная ставка на уровне 195 тыс. руб. за кв. м. в год, средняя – 74 тыс. руб. за кв. м. в год.

Источник: аналитический центр компании JLL